На каких ошибках в расчете УСН инспекторы ловят даже опытных главбухов

Занижали доходы. Не учитывали все доходы

Ошибались 32% опрошенных.

В базу по УСН вы включаете выручку от реализации товаров, работ или услуг и внереализационные доходы (ст. 346.15 НК). Это суммы, которые получили от покупателей или заказчиков на расчетный счет или в кассу. Но иногда бухгалтеры забывают, что доходы бывают не только от основной деятельности компании. Кроме того, выручка — это не всегда поступившие наличные или безналичные деньги.

Например, вы бесплатно пользуетесь чужим имуществом. Тогда обязаны ежемесячно учитывать доходы в размере рыночной стоимости аренды аналогичного имущества (письма Минфина от 14.06.2017 № 03-03-07/36870 и от 17.02.2016 № 03-03-06/1/8746). Цену аренды вы определяете самостоятельно или обращаетесь к независимому оценщику.

Занижали доходы. Отражали доходы не вовремя

Ошибались 26% опрошенных.

Вы обязаны записать доход в книгу учета в день, когда получили от контрагента деньги либо имущество. Кроме того, вы учитываете доходы от реализации, если покупатель закрыл долг другим способом (п. 1 ст. 346.17 НК). Путаница возможна, когда фирма возвращает авансы покупателям.

Вы уменьшаете доходы того периода, в котором вернули деньги покупателю или заказчику (п. 1 ст. 346.17 НК). Если скорректируете базу налогового периода, когда покупатель внес аванс, то занизите упрощенный налог. Так случилось на практике с одной компанией. Она получила аванс от покупателя в конце года, а вернула деньги в начале следующего. При этом уменьшила на возвращенную сумму базу того налогового периода, когда получила деньги.

Инспекторы пересчитали доходы налогового периода, в котором компания неправильно учла возвращенный аванс. В результате общая выручка в прошедшем году превысила установленный лимит доходов на УСН. Организация потеряла право на упрощенку. Судьи в итоге поддержали налоговиков (постановление Арбитражного суда Уральского округа от 19.04.2018 № Ф09-1678/18 по делу № А71-8882/2017).

Завышали расходы. Списывали неучитываемые расходы

Ошибались 43% опрошенных.

В базе при УСН вы вправе учитывать только те расходы, которые попали в список из пункта 1 статьи 346.16 НК. Если затраты прямо не названы в перечне, то вы вправе подвести расход к какому-либо подпункту из перечня. Но не всегда это возможно. На практике известны случаи, когда главбухи списывали расходы как материальные, хотя они не являлись таковыми.

Завышали расходы. Учитывали расходы не в том периоде

Ошибались 38% опрошенных.

Расходы вы отражаете в базе после того, как оплатили и получили документы на расходы. Для товаров и основных средств есть дополнительные условия. Чтобы учесть покупные товары, надо реализовать их. Чтобы принять к учету основные средства, надо ввести их в эксплуатацию и передать документы на регистрацию, если это недвижимость (подп. 1 п. 3 ст. 346.16, подп. 2 и 4 п. 2 ст. 346.17 НК). Вы занизите налоговую базу по УСН, если спишете расходы раньше, чем выполнили последнее условие

Неверно считали налог. Применяли не ту ставку

Ошибались 19% опрошенных.

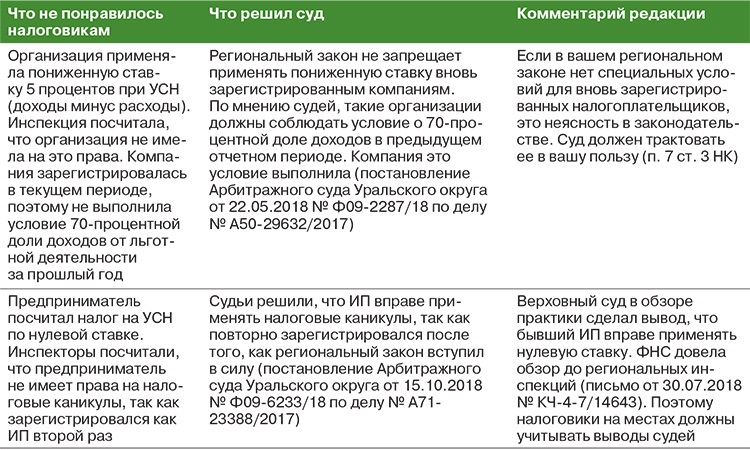

Базовые ставки налога при УСН — 6 процентов для объекта «доходы» и 15 (7) процентов для объекта «доходы минус расходы» (ст. 346.20 НК). Однако регионы вводят пониженные тарифы. Причем некоторые субъекты РФ вводят ставки для всех упрощенцев, а некоторые — только для отдельных категорий. В последнем случае важно доказать, что вы вправе применять пониженную ставку по УСН. Если не докажете, что удовлетворяете условиям закона, инспекторы пересчитают налог по базовой ставке 6 или 15 процентов. Но иногда есть шанс доказать свою правоту (см. табл. 1).

Таблица 1. Как удалось защитить пониженные ставки по налогу

Неверно считали налог. Излишне уменьшали на взносы

Ошибались 59% опрошенных.

Если ваш объект — доходы, вы вправе снизить упрощенный налог к уплате. В вычет включайте оплаченные страховые взносы и выданные работникам больничные пособия за счет средств компании (п. 3.1 ст. 346.21 НК).

При этом организации и предприниматели-работодатели могут уменьшать налог не больше, чем на 50 процентов от начисленной суммы. Коммерсанты без работников уменьшают налог на все взносы, которые заплатили за себя в течение года (п. 3.1 ст. 346.21 НК). В табл. 2 смотрите, какие ошибки находили налоговики. Таблица 2. Почему компании занизили налог из-за взносов